Фото Александра Краснова / ТАСС

Продолжающиеся с 2014 года стагнация и отток капитала уменьшат нехороший эффект глобального кризиса на Россию, но архаичность ее экономики будет заморожена на десятилетия вперед

Если — точнее, «когда» — глобальная экономика сползет в рецессию под давлением лопнувшего пузыря корпоративного долга, то Наша родина, как это ни умопомрачительно, может оказаться в не самом худшем положении. Почти во всем это итог денежных санкций и перехода экономической модели в режим «выживания» еще опосля событий 2014 года, но недозволено и не признать значимость ряда положительных решений Минфина и Минэнерго, способствовавших восстановлению резервов и глобальных цен на нефть.

Ужаснее не будет

За прошедшие с крайнего глобального кризиса 11 лет в Рф случился и очередной неповторимый кризис, связанный с санкциями и обвалом цен на нефть в 2014-2016 гг., что привело к значительному изменению базовых характеристик русской экономики и степени ее вовлеченности в мировую финансовую систему.

До этого всего это выразилось в значимом оттоке зарубежного (ну и российского тоже) капитала из страны, что в совокупы с сохраняющимся профицитом счета текущих операций (девальвация рубля и антисанкции компенсировали падение цен на нефть) посодействовало стране стать нетто-кредитором остального мира и иметь отрицательный незапятнанный долг.

В таковых критериях уже не так жутко ожидать схлопывания баксовой ликвидности и ухода инвесторов от рисков, как это было в 2008 г. — ведь тогда мы входили в кризис с отрицательной незапятанной вкладывательной позицией, т.е. иноземцы обладали активами в Рф практически на $150 миллиардов больше, чем россияне за границей, и это даже с учетом практически $600 миллиардов ЗВР нашего Центробанка. А в кризис 2014 г. мы входили хоть и с маленьким плюсом по вкладывательной позиции, но с значительно выросшим объемом корпоративного и банковского долга, что очень мультиплицировало нехорошие эффекты от санкций и падения цен на нефть.

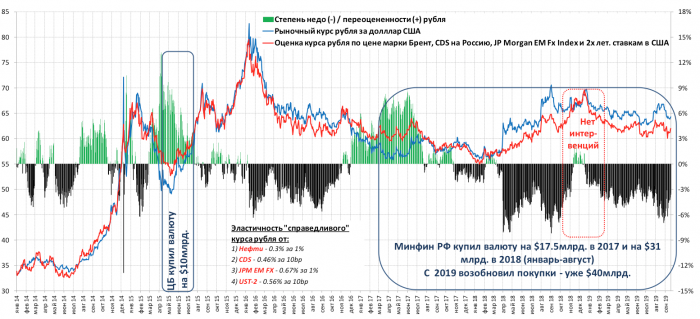

Еще одним очевидным положительным моментом на данный момент по сопоставлению с 2-мя крайними эпизодами можно считать тот факт, что денежный рынок сейчас очень либерализован и даже находится в редчайшем для крайних десятилетий состоянии недооцененности рубля как к базовым характеристикам (см. рис. 1), так и к своим же своим паритетным уровням (см. таблицу). По обеим метрикам рубль на данный момент недооценен на 7-9% и потому сумеет легче пережить первую волну акций распродажи на глобальных рынках.

2008

2014

2019

Экономика

Кумулятивный рост настоящего ВВП за 3 года до

26,5%

9,3%

4,6%

Скопленные настоящие располагаемые доходы за 3 предыдущих года

44,3%

9,30%

-7,0%

Инфляция, средняя за 3 предыдущих года

10,5%

6,5%

3,9%

Уровень безработицы

5,6%

5,4%

4,3%

Уровень убежденности бизнеса* (Госкомстат)

5,0

-2,0

-2,0

Наружный рынок

Золотовалютные резервы, $ миллиардов

596

484

529

Размер ФНБ и Запасного фонда, $ миллиардов

163

174

123

Среднегодовая стоимость нефти Brent, $ (в рублях 2008 г.)

98 (2350)

107 (2430)

66 (2000)

Незапятнанная вкладывательная позиция, $ миллиардов

-148,6

131,7

370,8

Наружный долг, $ миллиардов

533,4

715,9

468,8

Гос-во + ЦБ

38

69

67

Банки

193

214

85

Корпоративный сектор

303

433

317

Рынок недвижимости и банковский сектор

Цены на квартиры по РФ, $/м2 (Госкомстат)

2 340

1 568

891

Цены на квартиры в Москве, $/м2 (IRN.RU)

5 702

4 803

2 694

Ипотека, трлн рублей

1,0

3,0

7,0

% от кредитного ранца

5,9%

7,3%

11,1%

Толика денежной ипотеки

18,8%

5,1%

0,4%

Совокупные кредиты популяции, трлн рублей

3,6

10,2

16,5

Толика от ВВП

8,7%

12,9%

15,9%

Просрочка по кредитам популяции, %

3,9%

6,4%

5,0%

Денежный рынок и ставки

Ставка ЦБ, %

10,75%

7,00%

7,00%

Настоящая ставка ЦБ (на прогнозе CPI)

0,33%

1,00%

2,65%

Ставка по 10-лет ОФЗ

7,3%

9,1%

7,0%

5-лет CDS, б. п.

94,5

181

84,9

Курс рубля к баксу

23,43

35,66

64,3

Недо/переоцененность к среднему REER за 10 лет

+40%

+4%

-9%

Структура экономики

Толика сырья и гос. управления в ВВП, %**

22,4%

23,7%

26,7%

Толика несырьевого неэнергетического экспорта (ННЭ), %

33,0%

21,4%

33,0%

Толика госкомпаний в экономике, % от ВВП (оценка ФАС)

45%

50%

70%+

Толика госбанков в банковском секторе (оценка ЦБ)

40%

55%

70%+

Источник: ЦБ РФ, ФСГС («Госкомстат»), ФТС, МосБиржа, РЭЦ, IRN, BIS

* — Диффузный индекс, т.е. процентный баланс положительных/негативных оценок в несырьевой индустрии

** — добыча нужных ископаемых, сельское хозяйство создание и распределение электроэнергии, газа и воды, государственное управление

Рис. 1. Базовая оценка курса рубля через цены на нефть Brent, уровень процентных ставок в баксах, кредитных рисков на Россию (CDS) и динамику валют развивающихся государств

Естественным образом это сделалось следствием осознанной политики Минфина и ЦБ, направленной на структурное удержание курса рубля на заниженном уровнем. Таковым образом, осуществляется еще одна форма трансферта благосостояния из кармашков населения в бюджет и прибыли экспортеров. Цели достигнуты: ЗВР и ФНБ восстановлены на практически докризисных уровнях, инфляция «как в морге», экспортеры защищены от падения глобальных цен на нефть, газ и сплавы и могут выплачивать высочайшие дивиденды и оплачивать нацпроекты.

А сейчас к нехорошему, — тому, чем пришлось заплатить за получение таковой подушечки сохранности. Жертвой таковой «макроэкономической стабилизации» стала рыночная часть российскей экономики, также все не связанное с сырьевой рентой население. Первых выдавили из бизнеса завышенной процентной ставкой и административным давлением, а 2-ые получили рекордное по длительности падение настоящих располагаемых доходов, рост налогов и девальвацию активов (рублевых сбережений и недвижимости).

В конечном итоге мы подходим к последующей глобальной рецессии с скопленными темпами роста экономики в 5 раз меньше, чем в 2008 году, и в 2 раза меньше, чем в 2014-м, с глубоко депрессивным малым и средним делом и несырьевой индустрией, с фактически полным огосударствлением банковского сектора и всей экономики в целом. Но при всем этом — к тому же с кратно выросшей долговой перегрузкой населения как по ипотечным кредитам, так и в индивидуальности по необеспеченным потребительским, за счет которых люди пробуют восполнить падение располагаемых доходов. Можно было бы оправдаться падением глобальных цен на нефть, но в рублевом выражении с поправкой на инфляцию они не очень ниже предкризисных уровней 2008 и 2014 гг. и довольно высоки, чтоб бюджет мог опять заполнить «кубышки», а госкомпании — нарастить дивиденды.

Щадящий сценарий

С учетом всех этих начальных данных, каковы же будут последствия для русской экономики и денежного рынка от глобальной рецессии? Есть два варианта глубины мирового кризиса. Он может происходить по мягенькому варианту «обычный» рецессии и долгового кризиса лишь в секторе особо рискованных заимствований — аналог кризисов начала 90-х и 2000-х. В другом сценарии торговые и денежные войны воскресят призрак Величавой депрессии 30-х годов. В первом варианте Наша родина и взаправду может оказаться «островком стабильности» с падением экономики и фондовых рынков «всего» на 2-3% и 20-30%, соответственно, за два года кризиса. Во 2-м же (существенно наименее возможном) сценарии выживших не будет: тогда выручат лишь золото, водка, тушенка и пули, а поэтому далее его не стоит и разглядывать.

Для Рф в варианте умеренного мирового кризиса самым принципиальным фактором будет роль Китая в этом процессе, т. к. конкретно состояние его экономики описывает цены на сырье, от которых, как мы уже удостоверились, наша экономика стала еще наиболее зависимой — рост толики несырьевого неэнергетического экспорта идет в большей степени за счет роста экспорта металлургической и нефтехимической индустрии, что тоже, на самом деле, сырье.

Если Китаю хватит внутренних и золотовалютных резервов, чтоб удержать экономику в хотя бы 4-5%-х темпах роста с сохранением обычной модели поддержки через инфраструктуру и стройку, то и композиция худших/наилучших отраслей в Рф будет обычной: экспортеры сырья свалятся меньше (они же дивиденды больше заплатят), потребительские компании и банки — больше. Инвесторам тогда отлично быть в лонге в долларе и драгоценных металлах, в акциях «Сургунефтегаза», «Лукойла», «Полюс Золота» и «Полиметалла», а в шорте — в рубле и акциях ВТБ, Сбербанка, «Yandex’а» и Х5. В бондах можно будет пересидеть в короткосрочных баксовых от лучших эмитентов, чтоб позже уже переложиться в ОФЗ при курсе рубля выше 75 и ставках выше 10% годичных.

Если же и Китай сползет в рецессию (без брутальной торговой войны, по другому — вышеупомянутый вариант с тушенкой и пулями), то лишь короткосрочные векселя Минфина США в баксах могут стать «островком стабильности» для сбережений инвесторов — все другие активы резко станут спекулятивными и подходящими лишь для короткосрочных трейдов, но не сохраняющих стоимость инвестиций. Таковым образом, наступит период, когда необходимо будет хлопотать не о «return ON capital», а о «return OF capital» (другими словами не о доходности на капитал, а о сохранности его как такого).

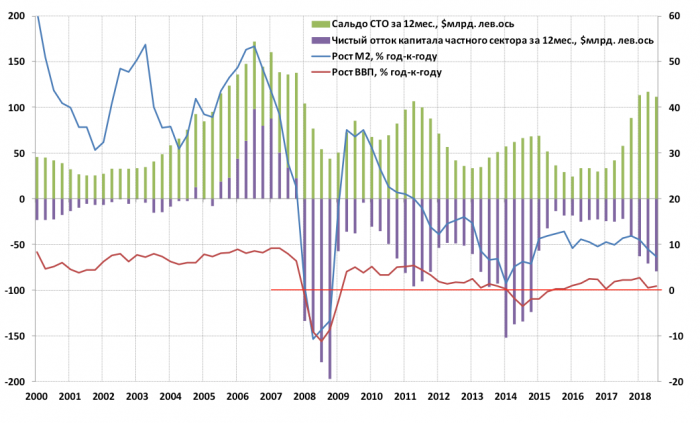

Рис. 2. Платежный баланс и динамика ВВП и валютной массы в Рф

В итоге — «ложка меда». Будущий кризис может уже, в конце концов, вынудить власти Рф слезть с сырьевой иглы и издержать скопленные настолько дорогой ценой резервы не на еще одно спасение госкомпаний и компаний с «правильными» акционерами, а на демонополизацию экономики (масштабная и настоящая приватизация), вербование зарубежного капитала (дешевенький рубль и активы — налетай!) и стимулирование малого и среднего бизнеса (налоговыми льготами и снятием административных барьеров).

И естественно, кредитно-денежная политика вновь обязана быть стимулирующей, как сначала 2000-х, когда валютная масса росла резвее ВВП, а приток валюты по счету текущих операций не вывозился назад за границу и тратился на инвестиции снутри страны (см. рис. 2). И тогда лишь тогда мы сможем показать рост настоящего ВВП на 5-8%, а не осцилляцию вокруг нуля, как это происходило крайние 10-12 лет.

редакция советует

Опять пузырь. Как вспыхнет новейший мировой кризис

«Все пошло не так»: как заработать на надвигающемся упадке

Источник