Фото Jane Barlow / PA Images via Getty Images

Девальвация рубля и бессчетные санкции так отодвинули российскую экономику и денежный сектор от глобальных потоков, что вступление в силу соглашения меж ЕС и Великобританией по Brexit будет иметь малые последствия для Рф. Тем не наименее определенного воздействия на рынки следует ждать

Борис Джонсон достигнул соглашения по выходу Англии из ЕС на критериях, довольно схожих на то, что предлагала Тереза Мэй, но с большей степенью отделения Северной Ирландии от Англии и огромным ее сохранением в орбите ЕС. Не стоит забывать, что в субботу сделку еще должен одобрить парламент Англии, и возможность такового финала в наилучшем случае 50/50, так как лейбористы и североирландцы (DUP) уже высказались против. Джонсону нужно отыскать еще 61 глас из 75-85 неопределившихся парламентариев.

Но представим, что все пройдет гладко и 1 ноября Англия закончит быть частью ЕС. Что в данном случае ожидает русские компании, интенсивно оперирующие через Лондон как денежный центр?

Обычный ответ — фактически ничего новейшего, поэтому что Наша родина не член ЕС. Но есть и личные случаи воздействия Brexit на русские компании, которые зависели (и до субботы продолжают зависеть) от пути выхода Британии из ЕС: со сделкой либо «по-жесткому».

Начнем с того, что еще как бы нет четких характеристик отношений Англии и ЕС опосля вступления cоглашения о Brexit в силу, т. к. принятая сделка — это только политический меморандум, а детали будут согласовывать опосля 31 октября и окончат только к июню 2020 года (в части денежного сектора). Но они будут базироваться на принципах большей свободы, чем это предполагается в рамках ВТО. Наиболее того, сейчас существенно сокращается риск резкого лишения прав английских денежных компаний на воплощение собственной деятельности на материке, т. е. сохраняются так именуемые passporting rights. (The Parties are committed to preserving financial stability, market integrity, investor and consumer protection and fair competition, while respecting the Parties’ regulatory and decision-making autonomy, and their ability to take equivalence decisions in their own interest).

Почему это принципиально для русских компаний? Поэтому что почти все из их либо инкорпорированы, либо имеют «SPV-дочек» для выпуска долговых инструментов, либо принадлежат трастам бенефициаров в Голландии, Люксембурге, Мальте либо на Кипре. Таковым образом, сохранение статус-кво, хотя бы на время до лета 2020-го, по операциям английских денежных компаний с континентальными юрлицами поможет продолжить вести бизнес русским компаниям как обычно.

Снятие риска «твердого Brexit» также обязано позитивно сказаться на сбережениях россиян в евро и фунтах, уровень ставок и стоимость которых находились под давлением неконтролируемого выхода и обвала этих валют к паритету к баксу. Но и тут эффект будет мал, т. к. толика этих валют в сбережениях россиян навряд ли превосходит 8-10% (все денежные вклады составляют 21%, а там доминирует бакс).

Но что если Brexit в конечном итоге все таки выйдет на вариант «по-жесткому», т. е. если в субботу Джонсон не соберет большая часть в парламенте либо к лету 2020 года не будут согласованы обычные условия отношений?

Конкретный — и очень призрачный — позитив для нас от этого будет только в том, что в критериях недостатка счета текущих операций и утраты бизнеса в ЕС власти Англии могут вновь оборотиться лицом к зарубежным инвестициям и сбережениям из стран-изгоев — таковых как Наша родина. По этим же причинам мы получим положительный импульс во наружной торговле как с Великобританией, так и с ЕС, так как встанем с ними в один ряд по тарифным и регулятивным условиям (точнее, это они станут друг для друга таковыми же чужими, как и мы на данный момент для их).

Негатив тоже понятен и уже не один раз описывался, в том числе в стресс-тесте от ЦБ: малые прямые убытки по денежным договорам и переоценке фунтовых активов, также значимые опасности по косвенным потерям от мировой рецессии и денежного кризиса.

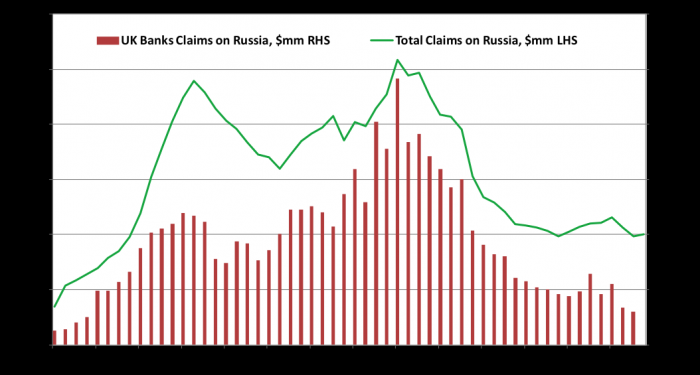

Девальвация рубля и бессчетные санкции так отодвинули российскую экономику и денежный сектор от глобальных потоков, что и задачи с этими потоками нас не очень касаются, пока они не дошли до цен на нефть и газ. Так, английские банки кратно уменьшили экспозицию на Россию до 13-летнего минимума — $3,7 миллиардов (плюс $11 миллиардов с учетом гарантий и деривативов), что в конечном итоге привело к падению их толики на нашем рынке с 10% в 2012 году до 3% в 2018-м.

Экспозиция английских банков на российскую экономику, $ млн. Источник: Bank of International Settlements

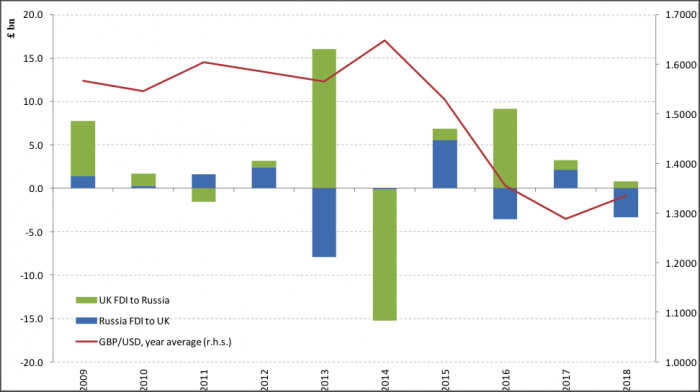

По обоюдному сгустку прямых инвестиций (FDI) тоже недозволено сказать, что они как-то очень зависят от Brexit, относительной динамики курса фунта либо даже санкций. Основная волатильность показателя была на сделке «Роснефти» с BP по ТНК/BP: поначалу в 2013 году она прошла как инвестиция в акции «Роснефти», а в 2014 году прошла как отток средств за погашение мезонинного финансирования под нее (то самое замещение рублевыми бондами денежного кредита).

Поток прямых инвестиций Наша родина-Англия. Источник: ЦБ РФ

Крайнее любознательное наблюдение по этому году, которое быть может соединено с Brexit, а быть может только следствием ухудшения ситуации в Рф: в Лондоне русские акционеры расположили (в главном «обкешились») акций на практически $2 миллиардов (жирным шрифтом выделены акции, торгующиеся в фунтах).

Компания

Дата

Толика %>

Размер, $млн>

Тинкофф

13.03.2019

4.5%

150.0

Евраз

19.03.2019

1.8%

200.0

Veon

26.03.2019

5.7%

100.0

Полюс Золото

03.04.2019

3.5%

390.0

Евраз

20.06.2019

1.70%

200.0

Тинькофф

27.06.2019

~9%

300.6

НЛМК

27.06.2019

2.6%

400.0

Полиметалл

09.07.2019

4.5%

250.0

Суммарно

1 990.6

редакция советует

Развод по Борису. Как новейший премьер Британии разрешит делему Brexit

Brexit с высочайшей доходностью. Как заработать на фунте?

Источник