Выборы президента США Фото Getty Images

До очередных выборов президента США остается меньше 12 месяцев и инвесторы уже оценивают вероятное воздействие этого действия на стоимость активов

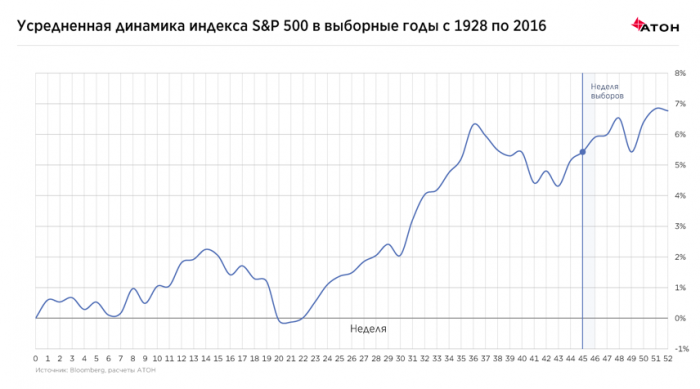

По статистике, предвыборный год будет благоприятен для рынка акций (на графике ниже показана усредненная динамика индекса во все выборные годы в США с 1928 года).

Оптимизм инвесторов обычно можно связать с предвыборной гонкой, когда кандидаты объявляют свои планы по улучшению положения страны. Но прошедший предвыборный цикл был не настолько позитивен из-за высочайшей неопределенности, и ралли в ценах активов случилось лишь опосля выборов, на ожиданиях налоговой реформы. Текущий предвыборный год еще наиболее запутан, но мы попытаемся выстроить некую структуру на базе выступлений кандидатов.

По крайним данным The Economist, с большей вероятностью с Трампом за президентское кресло будет биться один из 3-х кандидатов-демократов: Байден, Сандерс и Уоррен. Но есть шанс, что в тройку фаворитов прорвется Майкл Блумберг, наиболее дружеский бизнесу. Для демократов выборы-2020 также предоставляют возможность получить доп места в Сенате и Палате представителей, тем усиливая свое положение.

Главные вопросцы, вокруг которых выстраиваются текущие президентские компании — экстремальные уровни экономического неравенства, финансово накладная медицина, регулирование технологических гигантов, торговые дела с иными странами и экология. Решение большинства из их представляет для рынка акций на текущих его уровнях больше рисков, чем способностей, но разберем все подробнее.

Здравоохранение и фарма

Сектор здравоохранения США, на наш взор, больше остальных находится под риском предвыборной гонки и новейшего президентского цикла. Хотя сама реформа здравоохранения не особо двигалась с места уже 10-ки лет, выступления кандидатов станут неизменным источником негативных настроений в этом секторе. Внутренний контроль цен на самые дорогие лекарства и расследования в отношении так именуемых Pharmacy Benefit Managers (PBM) — главные темы для обсуждений у всех кандидатов, включая Трампа. В 2019 году сектор уже попал под суровое давление, и даже при растущем рынке акций почти все большие лекарственные компании снизились в стоимости опосля выступлений американских политиков.

На графике видно, как изменялась относительная стоимость PBM компаний в процессе предвыборной гонки в 2016 году. Так, в прошлые выборы на негативных высказываниях Хилари Клинтон оценка сектора PBM падала до 14, но опосля выборов довольно стремительно возвратилась к 18 и ушла выше. В 2019 году на высказываниях новейших кандидатов эта оценка опять спускалась к 14 на негативных настроениях.

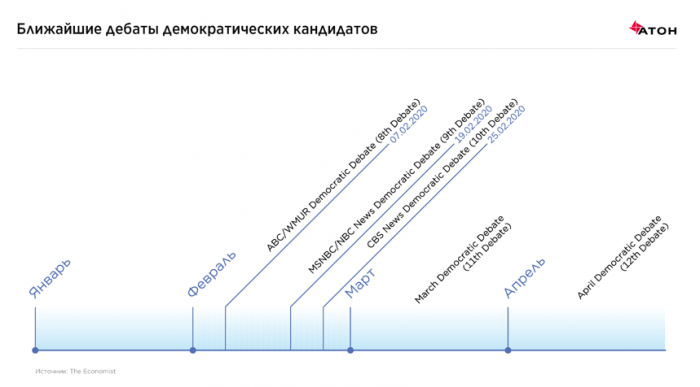

Тем не наименее, пока никто из кандидатов не может предложить вариант, заслуживающий поддержку обеих партий, что содействовало в конечном итоге восстановлению сектора здравоохранения. Не так просто воплотить план, который не будет противоречить принципам капитализма. Соответственно, при появлении экстремально негативных настроений в секторе инвесторы могут рассчитывать на возможность покупки активов, в стоимости которых будет отражен самый нехороший сценарий. В осеннюю пору 2019 года одна таковая возможность уже представилась в компаниях типа Cigna, United Healthcare, Regeneron, AbbVie и остальных. Впереди огромное количество дебатов меж кандидатами от демократической партии, и любой раунд несет опасности для сектора здравоохранения.

Налоговые опасности

Компании с большенный толикой доходов, генерируемых в США, более находятся под риском отката налоговой реформы Трампа — мысль, которую поддерживают демократы. Сюда можно отнести банковский сектор, индустрия, ритейл, здравоохранение.

По нашим оценкам, до Трампа средняя действенная налоговая ставка по компаниям S&P500 составляла чуток меньше 30%, к текущему моменту она составляет чуток меньше 20%. Грубо говоря, 1% роста налоговой ставки транслируется в 1% понижения по прибыли, так что полный откат налоговой реформы может привести к десятипроцентному понижению средней прибыли по индексу и соответственной этому корректировки. Хотя мы не ждем, что это может произойти стремительно (быстрее всего, налоги на прибыль компаний будут наращиваться поэтапно), начальная реакция инвесторов будет негативной.

С иной стороны, для инициации процесса демократам пригодится большая часть голосов в сенате, что не так просто достигнуть. Трамп же в случае переизбрания может инициировать налоговые поблажки для среднего класса, что частично поспособствует росту употребления.

Инноваторский сектор

Регулирование и антимонопольные расследования в отношении технологических гигантов могут стукнуть по самым инноваторским компаниям в мире — Amazon, Facebook, Alphabet и др. В качестве оценки вероятного эффекта вспомним вариант с антимонопольным расследованием против Microsoft в 2000-х гг., с помощью которого у всего мира возникла возможность воспользоваться не только лишь Internet Explorer, да и иными браузерами. Тогда компания скорректировалась на 30% и еще длительно не могла вернуть капитализацию даже опосля урегулирования вопросца.

В данной предвыборной гонке все фаворитные кандидаты от демократов представляют опасность для технологических гигантов. Трамп тоже не один раз высказывался плохо о неких компаниях, в индивидуальности о Amazon. И хотя мысль регулирования фаворитов технологического сектора с большенный вероятностью не принесет позитива, теория разделения гигантов на отдельные бизнесы и ограничение их роли в M&A сделках может в итоге оказаться не таковой уж деструктивной. Выделение большой компании в отдельные бизнесы значительно упрощает их справедливую оценку и, обычно, содействует наиболее высочайшим мультипликаторам опосля разделения.

За неимением способности получать новейшие компании, технологические гиганты могут задуматься о использовании освободившегося валютного потока для увеличения дивидендных выплат либо оборотных выкупов акций. Таковым образом, демократы своими действиями могут сделать симпатичные точки для покупки таковых компаний как Amazon, Alphabet, Facebook и остальных. Если Трамп одержит победу, этот риск просадки технологических гигантов будет не настолько велик, но все таки остается.

Топливно-энергетический сектор

Очередной сектор, за которым стоит пристально смотреть в период предвыборной гонки — нефтегазовый. Фактически все кандидаты от демократов планируют в той либо другой мере ограничить разработку новейших месторождений. Недозволено с полной уверенностью утверждать, что у их это получится, даже при большинстве мест в правительстве, но инвесторы склонны переоценивать непонятные опасности.

Но если инициатива все таки будет принята, это может очень ограничить добычу сланцевой нефти. На самом деле, ограничения разработки месторождений могут положить конец сланцевому буму в США, который являлся одной из обстоятельств существенного понижения цены на нефть в 2014 году. С одной стороны, южноамериканские компании нефтегазового сектора под риском заморозки почти всех проектов и понижения добычи; с иной стороны, компании остального мира могут выиграть от понижения общего предложения нефти и роста цен. По данным US Energy Information Administration, на 2018 год США добывала около 18% от уровня мировой добычи нефти, больше половины относится к сланцевой нефти.

Кроме нефтяников и нефтепереработки от реформы пострадают производители песка, применяемого при разработке сланцевых месторождений — US Silica, Hi-Crush Partners, Smart Sand и остальные. Хотя добыча нефти от возможных инициатив в США может снизиться, она будет возмещена ростом добычи ОПЕК, и рост цены на нефть в таком случае быть может ограничен. Но в случае, если президентом США вновь станет дружеский бизнесу Дональд Трамп, таковой риск для американских нефтедобытчиков нивелируется.

Масс-медиа

Посреди направлений бизнеса, которые при любом раскладе будут в выигрыше, можно выделить телевидение, радио и периодику. По оценкам разных агентств (CMAG, Group M, BIA Advisory, Cross Screen Media, Advertising Analytics), расходы на политическую рекламу в США могут добиться от $6 до $10 миллиардов, где верхняя граница представляет рост больше 50% к маркетинговому бюджету выборов в 2016 году. Внушительная порция расходов придется на рекламу по ТВ и радио, в индивидуальности в штатах, где шансы демократов и республиканцев примерно равны, а означает, предвидится насыщенная борьба за голоса. Компании, которые могут получить внушительную порцию запланированного бюджета — Gray Television (уже отметили мощный рост политической рекламы в осеннюю пору 2019 года), Nexstar Media, EW Scripps, Tegna, Fox, Meredith.

Выборы в США — самое ожидаемое событие 2020 года для инвесторов в южноамериканские компании. Прогнозы по финалу выборов будут существенно влиять на динамику рынка и отдельных его секторов в течение всего года. Как было сказано ранее, большая часть рисков соединено с победой президента-демократа и большинства представителей демократов в правительстве, что в итоге может и не произойти. Переоценка вероятности этих событий может привести к возникновению симпатичных точек для входа — как для длительных инвесторов, так и для спекулянтов. Сейчас рынки пророчеств оценивают возможность присутствия большинства демократов в сенате всего в 30%, возможность победы президента-демократа в 45%, а возможность присутствия большинства демократов в палате представителей в 70%. Изменение вероятности в процессе предвыборной гонки можно употреблять как инструмент для вкладывательных решений.

редакция советует

Миллиардер, который разбогател больше остальных американских предпринимателей при работающем президенте США

Падение FAANG: что происходит с акциями основных технологических компаний США

«Америка одолевает как никогда до этого»: Трамп поведал в Давосе о разбуженной машине предпринимательства

Источник